値動きは予測不能……とはいえ、一定のパターンを想定しておきます。

その想定をもとに予測を立ててポジションをつくります。

一定のパターン、つまり「モデル」となる値動きを考えてみましょう。

上の図は、大きく下げたあとの底練りをイメージ化したものです。

チャートのタテ軸だけを考えると、セリング・クライマックスで最安値をつける、あるいは底練りの途中で最安値をつける場面を想像しますが、本格的な上昇は、十分な日柄を経たあと、しこり玉の整理が進んだあとです。

市況変動の激しい製品・素材を主に扱う企業の株価はV字型の底をみせたりもしますが、多くの場合、図のように一定の時間をかけて底固めをしたあと、やっと次の上昇トレンドに向かうと私は考えます。

名づけて「突っ込みゆるやか」。

こんな展開をモデルとして考え、チャートのタテ方向よりも、ヨコ方向の時間を意識するようにすると、「慌てない」「買いはゆっくり」といった提案が生まれます。

そんな慎重姿勢を吹き飛ばす好転があったら、その時点で次の対応を考えればいいことです。わずかな可能性にかけるのは、お遊びのバクチです。

ただし、こうした慎重論を踏まえても「あえて手を出す」という結論に達した場合は、利益を求める適正な方法論といえるのではないでしょうか。

前述した「整理の期間」は、さまざまなチャート観測法に取り入れられています。

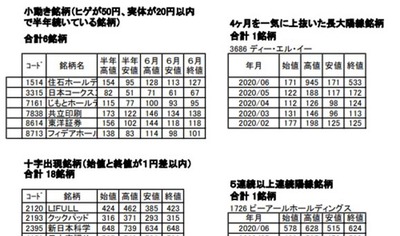

この項では、中源線建玉法と並ぶ、林投資研究所提唱の手法「FAI投資法」(エフエーアイ、低位株を安全に買う投資手法)で大切にしている、低位株の安値圏の動きに焦点を当てて解説します。

これは月足なので、1本がひと月です。

したがって、赤い四角で囲んだ「底練り」の部分だけで約6年半もあります。

もちろん、この間にも上げ下げをみせていますが、低位株投資で狙うべきは本格的な上昇、ポイントとなるのは、底練りの末期から上昇に向かう“トレンドの変わり目”です。

「上げの直前が理想」

「早く買いすぎるのはダメ」

「上がりはじめてからの押しも良い買い場」

安く買っただけでは、何年も持たされた結果、十分に上伸する前に、精神的に疲れて売ってしまうのが現実です。

このように、値動きの特性に合わせてムリなく考えるのが、林投資研究所の流儀です。

※「FAI投資法」の詳しい説明は、こちらのWEBページでご覧ください。

―つづく―